こんな行動していない?「お金が貯まらない」原因別の貯蓄テク

結婚式の費用を少しでも増やしたいし、これを機にやりくり上手になりたい。でもなぜかお金が貯まらない……そんな人は、自分の行動に「貯まらない」原因が潜んでいるのかも。そこで、ファイナンシャルプランナーの丸山晴美先生に、原因別の貯蓄テクを教えてもらいました。「この行動パターン、私だ!」と思ったらぜひ参考にしてください。

【タイプ1】ついつい衝動買いをしがち

□ いいなと思ったら直感的に買ってしまう

□ 安ければ必要なくても買い込んでしまう

□ 高いものは「自分へのご褒美」にしがち

……など、ついつい衝動買いをしてしまうという人は少なくないはず。結婚前にその行動パターンから抜け出さないと、結婚後の家計は大変なことになりそう。

習慣化した衝動買いを減らすコツ、買うとしても今よりもっとお得に買うコツなどについて教えてもらいました。

丸山先生からアドバイス

丸山先生からアドバイス

ネットでの買い物が増え、実店舗でもキャッシュレス決済のできる所が増えた今、お金を払うことに対するハードルが低くなっています。お財布から現金を出すときのような実感が湧かないままポンポン買って、後で請求金額に驚くことはありませんか。そんな人は、頭の中でもいいから「支払う金額の現金を並べてみる」ことを習慣にしてみて。ネットでの買い物なら、買い物カゴに入れて一晩寝かせて考える、というのもオススメです。

自分へのご褒美が多い人は、百貨店「友の会」がオススメ

服・靴・バッグなどをデパートで買うことが多いなら、百貨店「友の会」がオススメ。毎月一定額を積み立てると、1年後に1カ月分のボーナスが付くというもの。例えば毎月3万円ずつ積み立てると、12カ月で36万円+3万円=39万円の買い物券がもらえて、発行された百貨店での買い物に使えます。この超低金利時代に、高い利回りが期待できることで注目されています。

衝動買いしがちな人は「お金を貯めてから買う」という発想を持つことも大事。リボ払いや分割払いで買うくらいなら、こちらの方が断然お得ですね。

【タイプ2】給料日前はだいたいカツカツ

□ 給料日前は牛丼チェーン店に駆け込みがち

□ 給料日後の買い物は気持ちが大きくなる

□ 毎月決まった金額を貯蓄に回せない

……などのように、給料日前になるとお金がなくなってしまう人は、貯蓄の方法を抜本的に改める必要があるといえそう。

給料日が近づいてくると節約モード、給料日になると急に太っ腹、といった不安定な財政状況から脱し、きちんと決まった金額を貯められるようになる方法を教えてもらいました。

丸山先生からアドバイス

丸山先生からアドバイス

給料日前になるとお金がなくなる人は、貯蓄に対する考え方を変える必要があります。今はきっと「貯蓄は生活費が余ったらする」という状況。これを「貯蓄に回す分を先取りして、残ったお金でやりくりする」という方法に変えるだけで、どんどん貯まっていきます。まずは手取り月収の10~30%くらいを目安として、先取り貯蓄をしてみましょう。

先取り貯蓄を自分でできない人は「財形貯蓄」を

先取り貯蓄という考え方が大事なのはわかったけれど、やろうと思ってもついつい甘えが……という人は、引き出しにくいところに貯蓄するのがオススメ。例えば財形貯蓄なら、引き出すのに会社の経理を通さなければならないなど、そのワンクッションが引き出しにくい状況をつくってくれます。会社に財形制度がないなどの場合は、銀行の定期預金でもいいでしょう。

いずれにしても、給料日に自動的に天引きされて積み立てられてしまう、という仕組みをつくることが大切。先取り貯蓄分は、なかったものとして預け、残ったお金でやりくりするだけ。それだけでOKなんです。

【タイプ3】いろいろと先延ばしにしがち

□ 使わないサブスクを放置している

□ 今日できることを明日に延ばしがち

□ 何かをやるとき「ちょっと休憩」が多い

……このように、いろんなことをずるずると先延ばしにしてしまうタイプも、お金が貯まらない人の中に多いもの。例えば使っていないサブスクや有料コンテンツ、ジムや習い事なども、やろうと思ったまま、結局やらずにどんどんお金だけが引かれていき、もったいないからやめようと思っても、辞める手続きすら面倒、というループにはまってしまう人は、結構いるようです。

丸山先生からアドバイス

丸山先生からアドバイス

サブスクや有料コンテンツなど、使っていないものをやめようと思ったまま、やめることすら先延ばしにしてしまう人は、いろんなところで損をしていて、貯められるチャンスも逃しています。その分のお金を貯蓄に回していたら、今ごろこれくらいは貯まっていたはず、という計算をして、これからの無駄な出費を防ぎましょう。

面倒くさがりさんには「ロボ投資」がオススメ

面倒くさがりなら、勝手にお金が働いてくれる「ロボ投資」を検討してみては。毎月積み立てる金額を決め、1%の手数料を支払い、リスク許容度を1~5(数字が大きくなるほどハイリスク・ハイリターン)から選べば、あとは金融アルゴリズムに基づいたプログラミングが、あなたに代わって勝手に銘柄を選定し、売買してくれるというものです。

面倒くさがりな人が投資?と思うかもしれませんが、投資で一番難しいのが、売買のタイミング。そこを人間が管理しなくていいし、もっと得したいとか損したくないとかの感情を一切無視して判断してくれるので、面倒なことはありません。面倒なことをすべて手数料1%で任せられるロボ投資は、面倒くさがりさんこそやった方がいいと思いますよ。

【タイプ4】残高100万円だけはキープ

□ 残高が100万円あれば取りあえず安心

□ 給料の3カ月分だけは常に残している

□ 老後の資金づくりはまだ先と思っている

……など、目先のお金だけあればとりあえず安心、と思ってしまうタイプ。例えば100万円でも、給料の3カ月分でも、自分なりに「これだけあれば急に仕事ができなくなったとしても大丈夫」と金額を決めて、それだけ守れればいいと思っている人は意外と多いようですが、たとえ老後がずっと先でも、目先のお金の備えだけでは不十分なようです。

丸山先生からアドバイス

丸山先生からアドバイス

もしものときのために必要な備えは月収の3カ月分などと言われますが、それは最低限の生活費のこと。これから結婚という世代にとって、先々はお金のかかるライフイベントが目白押しです。短期だけでなく、中期・長期で見る必要があります。しかもその後、年金を受け取れる年齢は今の高齢者より遅く、金額も少なくなることがわかっています。老後の資金づくりを国任せにできないので、ますます自助努力というものが必要になります。

将来に備えるなら、お得な「iDeCo」「NISA」がおすすめ

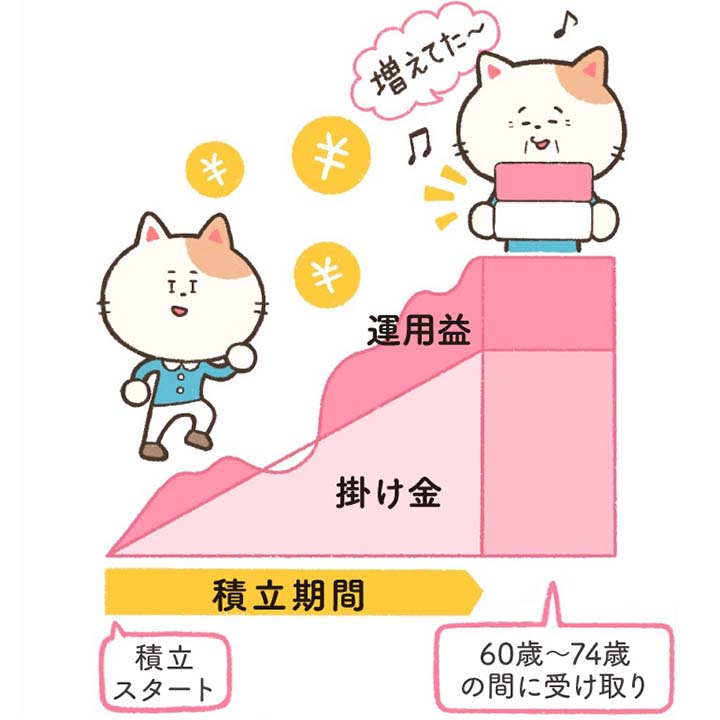

簡単にまとめると「iDeCo」は自分で運用をする金融商品を選んで積み立てます。掛金は全額所得控除にできるので、所得税・住民税が軽減されます。利益に対してかかる税金(20.315%)が引かれないのがうれしいですね。ただ、原則60歳まで引き出しができない点などに注意が必要です。

iDeCoの掛金は月々5000円以上1000円単位で加入資格に沿った限度額の範囲内で設定できます。

自営業者や個人事業主などの第1号被保険者の場合、iDeCoの拠出限度額は月額6.8万円(年額81.6万円)です。会社員の場合、企業年金の加入状況によって拠出限度額が月額1.2万円~2.3万円と変わります。

原則60歳以降に受け取れますが、社会保険に加入して働き続ける限り、最長65歳まで積立(拠出)ができます。受け取りの際「退職所得控除」や「公的年金控除」など税制面での優遇が大きいため、老後に備えるならおすすめ。

NISAは、「つみたて投資枠」と「成長投資枠」の2つの投資枠からなる証券口座で、併用が可能です。年間投資枠は、「つみたて投資枠」が120万円「成長投資枠」が240万円です。最大1,800万円の非課税投資枠があります。

投資対象商品は「つみたて投資枠」は長期の積立・分散投資に適した一定の投資信託で、「成長投資枠」は「つみたて投資枠」で購入できる投資信託を購入できるのはもちろんのこと、上場株式・投資信託などを購入することができます。

非課税保有期間も無期限なので、マイペースに資産運用ができます。

iDeCoのように掛金全額所得控除にはなりませんが、iDeCoと同様、利益に対してかかる税金が引かれないのがメリット。iDeCoと比べると自由度が高いのが特長で、途中で積立額を減らしたり、売却したりもできます。

「長期・積立・分散」投資を心掛けながら、元本が減るリスク軽減させつつ自分に合った資産運用方法を見つけましょう。

From 編集部

どんなタイプの人もこれからは「貯蓄+投資運用」で備えることが重要

さまざまなタイプ別に、生活上のアドバイスと、オススメの貯蓄+投資運用法を紹介してきましたが、取り入れられそうなものはありましたか?

丸山先生によると、超低金利時代の今、預貯金だけでは不足どころか損なのだそう。「預貯金をしても金利がわずか0.001%と低いところ、インフレも起きているので、お金の価値は下がっています。貯蓄+投資運用をセットで考えていくべき時代です」。

自分に合ったものを探して今すぐ始めましょう。

丸山晴美 節約アドバイザー・ファイナンシャルプランナー

旅行会社、コンビニ店長などを経て2001年節約アドバイザーとして独立。節約アドバイザー、ファイナンシャルプランナー、消費生活アドバイザー。食費はもちろん生活全般の節約術・ライフプランを見据えたお金の管理運用のアドバイスなどさまざまなメディアで活動中。

http://www.maruyama-harumi.com

構成・文/前川ミチコ イラスト/沼田光太郎 監修/丸山晴美

※掲載されている情報は2021年10月時点のものです

- 新婚生活

- 結婚準備全体

- お金

- 節約・貯蓄

- 新婚の家計

- 頑張りたい